大洋洲

澳大利亚

澳大利亚政府为重大项目提供相关资料、建议和支持、协助办理必要的政府审批手续等,还可提供可行性研究资助。特别重大的项目可向联邦政府推荐,争取获得包括资金扶持、税收减让和基础设施服务等鼓励措施。鼓励建立地区总部的优惠包括部分搬迁费用可从税收中扣除,抵扣期为获得第一笔收入的前后各12个月。

公司用于符合规定的研发支出,如果所在集团年营业收入小于2千万澳元,公司可获得可退税的43.5%的税收抵免;或者其他情况下,公司可获得不可退税的38.5%的税收抵免。上述税收抵免的研发支出总限额为1亿澳元。超过该总限额的研发支出的税收抵免按公司税率。

对边远地区的居民和雇主给予一定程度的税收减让,这其中包括了福利税、所得税的减让。澳北基础设施基金提供优惠的资金扶持。

亚 洲

日 本

日本政府积极致力于吸引外资来日投资。日本经济产业省制定“外国企业招商地区支援项目”,拨付5亿日元专项资金,委托独立行政法人“日本贸易振兴机构”对地方政府的招商引资活动提供支持,包括对招商对象实施调查,邀请外资企业干部赴日考察、派遣专家等费用,每个地区发放专项补贴。

为吸引外国企业对日投资,日本经产省正在研究探讨针对外资企业的优惠政策,包括根据投资额、对象和雇佣人数等在一定期限内减免法人税和所得税,简化技术人员等签证审查的入国手续,同时研究设立一元化促进投资咨询和优惠政策协商的窗口。

此外,日本中央政府就促进对日投资的制度性支持还包括设立对日直接投资综合指导窗口,设置市场开放问题投诉处理机制和鼓励地方政府给外资企业提供优惠政策。

印 度

印度提供大量优惠政策,鼓励投资特定行业,促进经济相较落后地区的发展,提高商品及服务出口。比如,政府在能源业、港口业、公路业、电子及软件业等多行业都提供了税务及其他优惠福利。具体优惠包括:对特定行业、特定地区给予一定的免税期、固定资产加速折旧、为新投资工厂机器等提供额外税收减免。

未来,随着印度国内公司所得税和货物和服务增值税进一步降低,其中多数现有税收优惠将被废止。中央及地方国有银行印度工业发展银行还可为新投资项目延长贷款时限,有时可为项目扩大股本。此外,各邦也有额外特定优惠,如免印花税等。

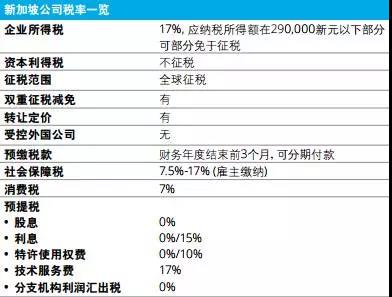

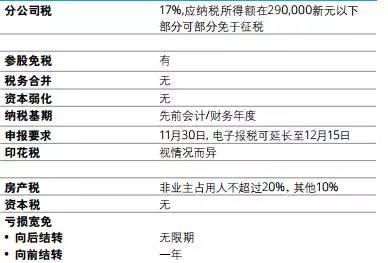

新加坡

新加坡采取的优惠政策主要是为了鼓励投资、出口、增加就业机会、鼓励研发和高薪技术产品的生产以及使整个经济更具有活力的生产经营活动。如对涉及特殊产业和服务(如高科技、高附加值企业)、大型跨国公司、研发机构、区域总部、国际船运以及出口企业等给予一定期限的减免税优惠或资金扶持等。

政府推出的各项优惠政策,外资企业基本上可以和本土企业一样享受。主要分为产业优惠政策、环球贸易补贴、中小企业优惠和创新优惠计划。

韩 国

韩国政府对外商投资的鼓励政策包括给投资经济效益大的外商企业进行补偿,为较国内企业来说投资条件相对不利的外商投资企业减轻费用负担等。主要体现为税收减免,体现在符合条件的外商投资可减免法人税、所得税等国税和购置税、注册税、财产税、综合土地税等地税。其他优惠政策有国有、公有土地租赁费减免,现金支持,雇佣支持,服务支持,设立外商投资区和一系列的区域性支持政策。

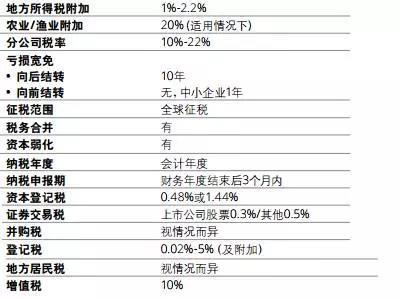

此外,对于外国技术人员在韩国国内向韩国人提供服务所得、向享受法人税减免的外资企业提供高薪技术的所得、外资企业的高管工资收入等,可提供所得税优惠。